研究机构:Mint Ventures

研究员:李雨轩

▌本期#赛道扫描 关注Staking赛道

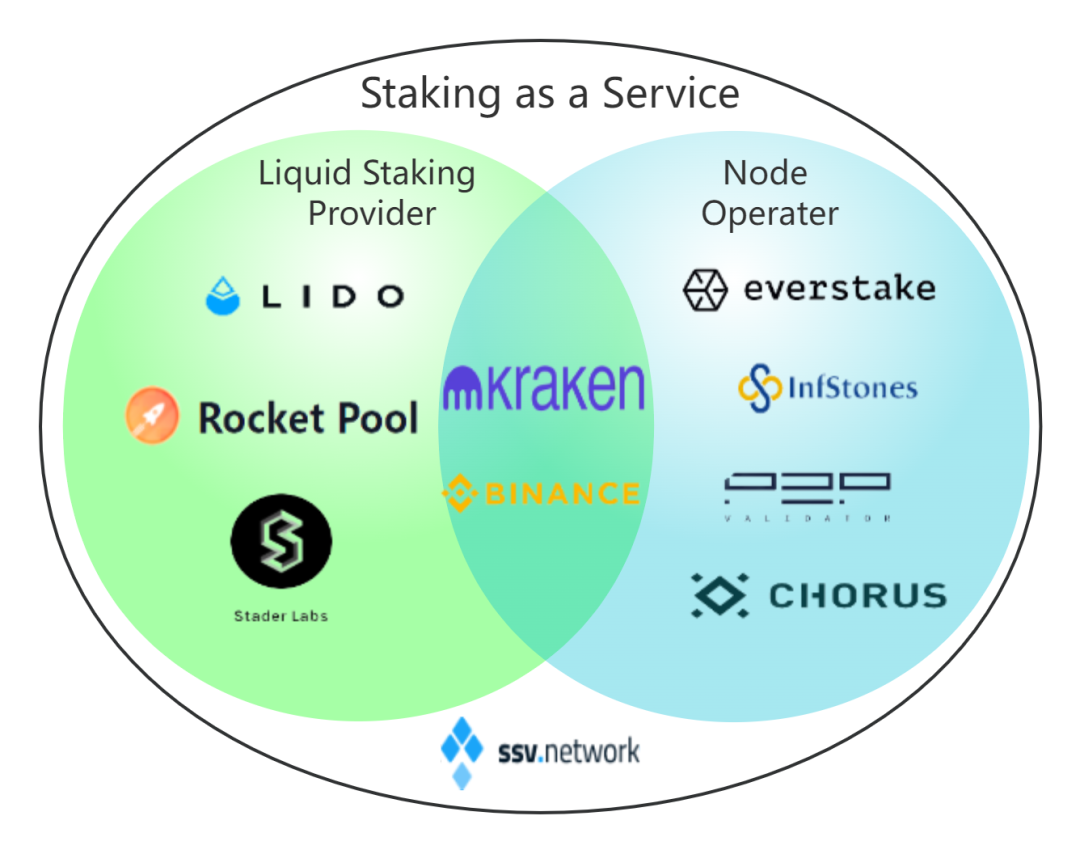

在正式开始本文内容之前,我们先对本文中主要涉及的几个概念进行厘清:

● 节点运营商(Node Operator):特指具体在区块链上运行节点的运营商。他们需要使用设备来运行链的客户端,保持在线,维护区块链的共识。

● 流动性质押服务商(Liquid Staking Provider):用户质押之后,给予用户一个质押衍生品,从而解决PoS质押流动性问题的服务商。他们可能具体运行节点(如Kraken和Binance),也可能不运行节点(如Lido、Rocket Pool 和 Stader)。

● STaaS服务商(Staking as a Service,为了避免与SaaS混淆,我们用STaaS来代替):泛指一切为用户提供广义上的质押服务的服务商。我们在下文中将简称为STaaS服务商,他们给用户提供的服务我们将简称为STaaS。

本文中将主要出现的几个实体在上述概念中的分类如下:

制图 Mint Ventures

赛道概览

区块链的共识层近年来正在明显地从PoW(工作量证明)转向PoS(Proof of Stake,权益证明或质押证明)。伴随着以太坊在未来半年内(大概率)从PoW转向PoS,市值排名前十五的公链中,将只有BTC、DOGE、LTC仍然采用PoW共识,其余公链大多采用PoS共识。目前,质押金额排名前十的PoS公链累计已经质押了超过1800亿美元,平均可以获得超过7%的质押收益率。

按照质押金额排名前十的区块链和他们的质押收益率 来源:https://www.stakingrewards.com/

对于采用PoS机制的区块链来说,维持一个稳定的Stake比例对于协议来说是最健康的,因为Stake比例过低时,攻击者想要进行51%攻击需要付出的成本就较低,会危及协议的安全;而Stake比例过高,则会降低代币的(实际)流通率,不利于公链生态的建设。

因而各个区块链一般都是用一套动态调节的算法,激励持币者调整参与stake的比例,到一个公链认为相对合适的比例。从上图我们也可看出,排名前十的PoS链的Stake占比分布在30%~80%之间(BNB Chain相对特殊)。

而不论哪条PoS公链,独立成为一个节点来进行Stake都是一个较为复杂、不是普通投资者容易做到的事情。成为节点通常有比较高的设备和网络要求、对链本身运行机制的知识储备要求、公链代币持有数量的要求(Terra只奖励排名前130的节点,BNB chain只奖励排名前21的节点)以及运维能力要求,这都导致普通用户并不容易直接参与到Staking中,不利于链整体的安全性和去中心化程度。

一些PoS链的质押设备和最低质押金额要求 来源 https://messari.io/article/what-s-at-stake-in-staking-as-a-service

事实上,由于相对高的资产Stake率有利于链本身的安全性,所以绝大多数的PoS链都支持链原生的委托质押(delegate staking),也就是允许普通用户直接将其持有代币的投票权委托给某个地址(验证人),由验证人来代替他们维护网络共识(并获得奖励)。

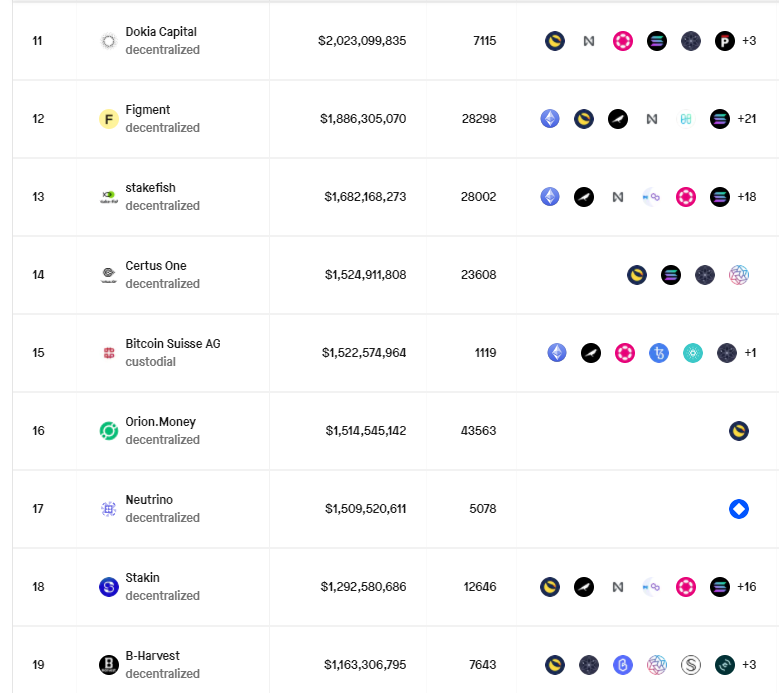

自然而然地,作为具有专业运维设备、知识、经验以及足够资金的一些机构,便开始给普通用户提供代理质押的服务,或者说STaaS服务。他们通常收取用户质押奖励的5%-15%作为对其所提供服务的报酬。以下是质押物超过10亿美元的节点运营商:

来源:https://www.stakingrewards.com/providers/?page=1&sort=balance_DESC

可以比较明显地看出,除了只服务Waves链的Neutrino、Flow Team以及只服务Terra链的Orion.money之外,绝大多数节点运营商都给各个PoS网络提供服务,这是因为虽然各个PoS网络对于节点运行的要求都比较高,但是不同链之间的区别却并不大,作为拥有设备、人力和专业知识的节点运营商来说,其多服务一条网络的边际成本不高,但是由于可以满足其用户手中多元化代币生息的需求,使得其边际收益较高。

另外我们也可以看出,节点运营商大致分为两类:一类是Kraken、Binance和Bitcoin Suisse AG为代表的中心化交易所,因为在交易所业务的背景下,天然具有各类PoS链资产沉淀的他们给用户提供PoS staking服务非常合理:

● 从需求端来讲有坚实稳定的需求:用户在交易所中的闲置资产有了安全稳定的生息去处。PoS链为了维持网络正常运行而提供的通胀奖励几乎可以视为加密领域的无风险利率。相比其他投资类型而言,其资本要求低、风险相对小,同时年化收益率也通常在5%~15%之间(并不特别低)。

● 从操作上来讲也相对容易,因为交易所本身就具有比较专业的知识储备和设备资源,并且对各条公链也都比较了解。而用户资产本来就是托管性的存放在交易所的钱包之中,用户端交互也非常容易;

第二类则是以Everstake、Allinnodes、Infstones为代表的非托管性的节点运营商。他们大多具有大量的质押设备,通常支持多条PoS链,在近年以来蓬勃发展。

虽然stake赛道是一个蓝海赛道,但是由于节点运营商之间提供的几乎是完全同质化服务,不同非托管的STaaS服务提供商之间的价格竞争激烈。从下图的费率表我们可以看出,非托管的STaaS服务提供商的收费要远低于中心化交易所。

数据来源:Stakingrewards

另外,节点运营商也在通过差异化的定价方式来占领市场,比如目前总质押金额排名第三的Allinnodes,通过将部分资产的收费方式改为按月收取,从而争取到了不少的大户Staker(当市场需要通过差异化的定价策略来占领市场时,可能就说明市场已经趋于饱和了)。

这背后的原因也不难理解,由于商业模式简单,不同的STaaS服务提供商所提供的服务是标准化且同质化的,甚至连用户操作都是完全一样的(用户手动填写节点运营商的地址作为委托质押的节点),在节点运营商之间,用户并无忠诚度可言,委托质押的便捷性也使得用户的切换成本极低。而绝大部分对收费不敏感的用户,都被中心化交易所或者后来的流动性质押服务商所瓜分。

另外,或许是因为业务和现金流都过于清晰,又或许是出于法律原因,节点运营商融资时大多以股权的形式进行融资(如Staked早在2019年就获得了Pantera领投、Coinbase Ventures以及DCG等跟投的450万美元投资,并于2021年底被Kraken收购),这也导致他们无法通过Token的形式来更好地激励其业务的进一步发展。

我们认为,在这种背景下,STaaS最终很有可能会类似web 2的消费信贷服务一样,演变成为品牌、用户体验和成本控制能力的精细竞争。其结果是用户所需要付出的费率会逐渐降低,而节点运营商所能赚取的收益比例也将逐渐变少。同时,流动性质押服务提供商在长期来看也会进一步蚕食节点运营商的利润空间(我们会在Lido一节详细分析)。

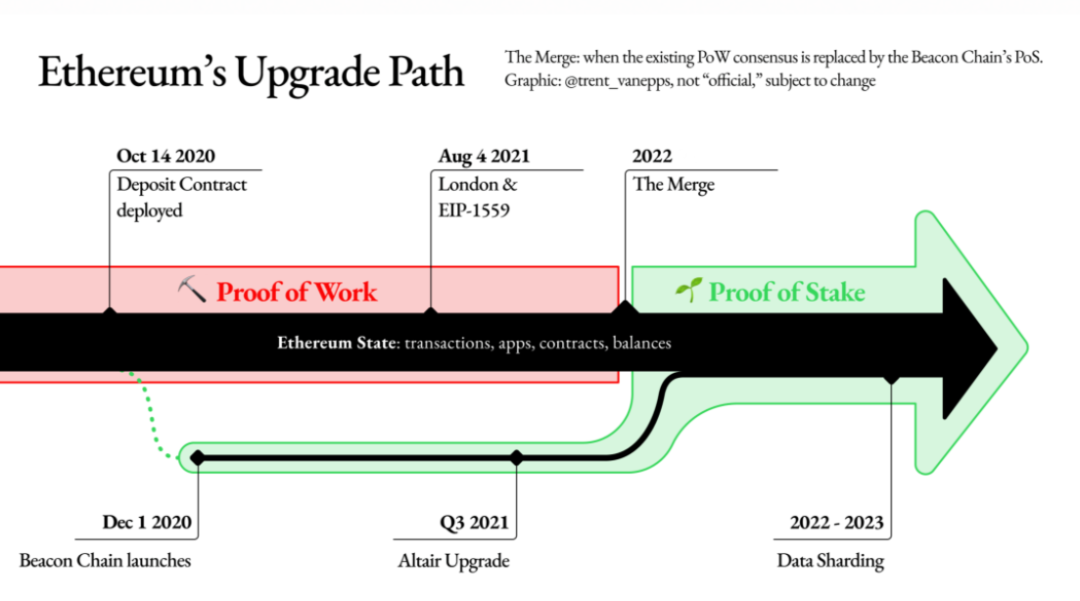

另外,以太坊的PoS机制与其他链差距较大,并且我们在staking赛道中可投资的标的大多数都来自ETH staking的细分赛道,所以接下来我们有必要对以太坊的PoS进行简要介绍。

▌1.1.以太坊共识层质押简介

2020 年 12 月 1 日,以太坊通过启动信标链(Beacon Chain),开始正式由PoW向PoS过渡。

在以太坊的路线图中,我们可以看到,伦敦升级以及altair升级都已经完成,接下来的“Merge”也就是PoS链与PoW链的合并,预计(大概率)将在3-6个月之内完成。“Merge”完成后,以太坊就将转换成PoS共识。但是相比其他的PoS公链,以太坊的区别在于——

1、不支持链原生的代理委托

2、节点的质押规模最大为32个ETH

3、由于PoS链和PoW链目前尚未Merge,所以目前的ETH只能单向的从PoW链存储到PoS链(信标链),而无法取回,也就意味着早期存入的用户会丧失流动性(事实上如果用户在2020年12月1日信标链开启当天存入ETH,他们已经有16个月的时间丧失了这部分ETH的流动性)

前两点区别,主要是出于以太坊对去中心化的坚持,以太坊不希望出现大的单一实体直接通过控制一个庞大的节点来左右以太坊发展的情形。而第三点,则是PoW转向PoS的历史进程中不可避免的一部分。

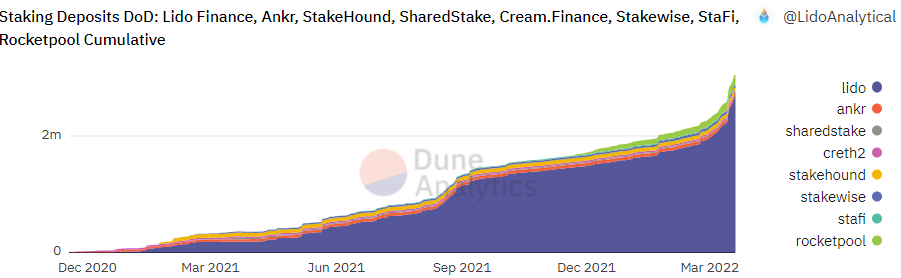

在这种背景下,迅速地出现了以Lido Finance和Rocket Pool为代表的一系列流动性质押(liquid staking)服务提供商,他们给存入他们合约的ETH发放ETH衍生品(如Lido的stETH、Rocket Pool 的rETH、Ankr的ankrETH等),通过激励ETH衍生品与ETH之间的流动性来满足用户质押后的流动性需求;通过ETH衍生品与其他DeFi协议的集成来满足用户对ETH衍生品的生息需求。中心化交易所Kraken和Binance也采取了类似的方案,都设立了“ETH质押凭证”-ETH交易对,来满足用户的流动性需求。

这种流动性质押的方案,既不损失流动性,甚至不丧失机会成本(某些ETH衍生品也可以借贷,也可以再生息),相比用户自行质押或通过节点运营商来质押,优势非常明显,所以采用流动性质押方案迅速成为了普通用户参与ETH质押的首选。

目前ETH质押金额排名前三的Lido、Kraken、Binance都是给用户提供了流动性质押的服务。

来源 https://bi.etherscan.io/public/dashboards/KH9jbP687szqlAnHiNEfNictrwNhvdOEQl0PwB6m?org_slug=default

来源 https://bi.etherscan.io/public/dashboards/KH9jbP687szqlAnHiNEfNictrwNhvdOEQl0PwB6m?org_slug=default

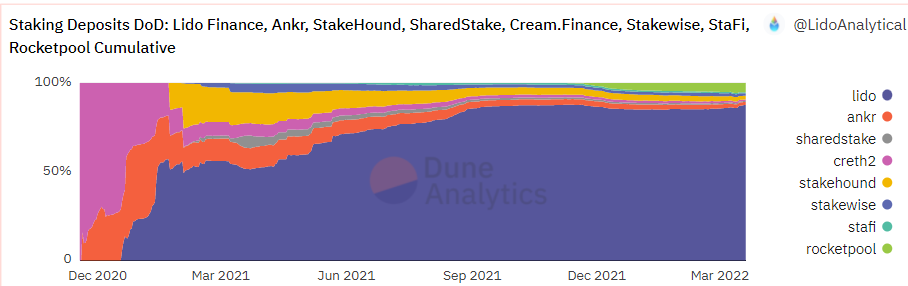

目前,从用户存款余额来看,ETH的流动性质押服务提供商排前两名的是Lido Finance和Rocket Pool,其中Lido占据绝对优势地位。

来源 https://dune.xyz/LidoAnalytical/Lido-Finance-Extended

来源 https://dune.xyz/LidoAnalytical/Lido-Finance-Extended

关于以太坊的PoS,另外值得一提的是关于MEV(矿工可提取价值,Miner Extractable Value)。

在EIP-1559上线以后,用户所付出的Gas费分为两部分:Base fee和 Priority fee,其中Base fee会直接销毁,Priority fee则由矿工获得。转为PoS之后,用户支付的Priority fee将会由质押者获得,也就是说,ETH质押者将从用户的交易中获益。

目前,尚不清楚MEV具体在ETH质押用户、节点运营商乃至流动性质押服务提供商之间如何分配。但是长远来看,在开放的竞争之下,MEV将会越来越多流向质押ETH用户本身。

Flashbots已经成立了“ETH2 Working Group”,根据他们在8个月前公布的研究文章,当有800万枚ETH质押时,MEV将使质押奖励在原有的基础上提高60%(当前ETH质押数量为1078万枚 来源https://hackmd.io/@flashbots/mev-in-eth2 )

另外,也有猜测认为,当有1300万ETH质押时,MEV将使得以太坊质押收益从4.6%提升至9.6%(来源 https://docs.google.com/spreadsheets/d/1vrK5sY5ooq-F8dcyRhmmAJ5YtgkvWKWP3OfGCZIYxSA/edit#gid=0)

总之,转为PoS之后的ETH质押者,除了可以继续获得网络增发的ETH之外,还可以获得用户支付费用中的一部分,这部分收益会使得目前的质押收益有不少的增幅。

▌项目介绍

下面,我们对已经进行过代币发行的、且目前发展比较健康的Staking赛道项目进行逐一解析。中心化交易所虽然也提供质押服务,但质押服务并未与其代币挂钩且不是其主营业务,我们不进行分析;节点运营商通常不发Token,普通投资者无法参与。流动性质押代表了Staking赛道发展的新方向,同时对于普通投资者来讲也具备投资价值,我们将在下文重点介绍。

Staking 赛道项目按照TVL排序情况如下所示:

数据来源 Defillama https://defillama.com/protocols/liquid%20staking

本文中,我们将介绍目前业务发展状况相对较好的4个项目:流动性质押池的王者Lido Finance、坚持去中心化的ETH流动性质押池Rocket Pool、为以太坊质押网络提供安全冗余的SSV Network、以及在Staking赛道的新锐Stader。

Lido Finance

Lido Finance

——

关于Lido Finance,Mint Ventures在2021年8月曾有一篇研报详细介绍 《Lido Finance:ETH 2.0 去中心化的守护者》,感兴趣的读者可以先阅读。

▌2.1.产品介绍

Lido finance是流动性质押(Liquid Staking)方案的服务提供商,其最初只对ETH提供质押服务,目前支持用户质押ETH、LUNA、SOL、KSM、MATIC 5种资产。目前Lido具有超过165美金亿的TVL,列所有DeFi协议的第3位。

目前Lido是以太坊共识层最大的质押服务提供商,但是事实上Lido并不直接运营任何的质押节点,而是借由ETH质押的特殊性,提供了对用户更加友好的“流动性质押”服务,从而在用户和节点运营商之间创造了新的一层,并借此扩展到多链生态。

我们以Lido在ETH共识层的质押流程来简单说明Lido的工作流程:

制图 Mint Ventures

1.用户将任意金额的ETH存入Lido合约,Lido给用户分发对应数量的stETH

2.Lido按照一定的规则,每32个ETH一份,分给经过lido DAO认可的各个节点运营商

3.服务商将ETH存入以太坊信标链,运行节点并获取收益,收益会每天计算,体现在用户stETH余额的增长上

我们可以看出,Lido其实并不直接参与节点的运营,而只是需要对节点进行审查、管理和资金分配,所以Lido与节点运营商并不是直接竞争关系。当然,对节点的审查和选择虽然都是经过DAO的治理,但是一定还存在一定的中心化的成分,这也是许多人认为Lido 不够去中心化的一点。

Lido的业务流程并不复杂,其他的流动性质押服务提供商的业务流程与Lido大同小异。而Lido能够取得如此成功的主要原因在于Lido的质押衍生品--stETH具有稳定的锚定和强大的用例。关于这两方面,我们在《Lido Finance:ETH 2.0 去中心化的守护者》已经有了非常详细的介绍。当时,主流的DeFi协议里只有Aave、Compound和Maker这三个借贷巨头还不支持stETH。

而截止目前,Maker和Aave已经先后开始支持stETH作为抵押物,在DeFi协议中,头部借贷协议的风险控制是做的最审慎的,stETH能够取得他们的信赖,也说明了stETH的成功。

在今年的2月28日,Aave支持stETH作为协议的抵押物。由于持有stETH本身就会获得ETH本位大概4%左右的年化收益,因而立刻出现了“存stETH-借ETH-ETH兑换stETH”这样的杠杆循环,从而使得Aave的stETH存款规模,在不到1个月的时间里迅速达到13亿美元,成为了在以太坊主网的第4大存款来源,也成功将ETH的借款利率从0.2%左右提升至2.25%左右。

在手续费方面,目前Lido向用户收取10%的费用,其中5%分配给节点运营商,另外5%归入了Lido的保险基金。因而从某种意义上,Lido在蚕食节点运营商这个整体的收益(直接向用户提供质押服务可以获取10%的费用)。但是,由于Lido提供的流动性质押体验远胜过节点运营商所提供的体验,最终的结果就是,Lido毫无争议地成为了用户参与ETH质押的最佳选择,或者用web 2的思路来说,“Lido是ETH质押的流量入口”。

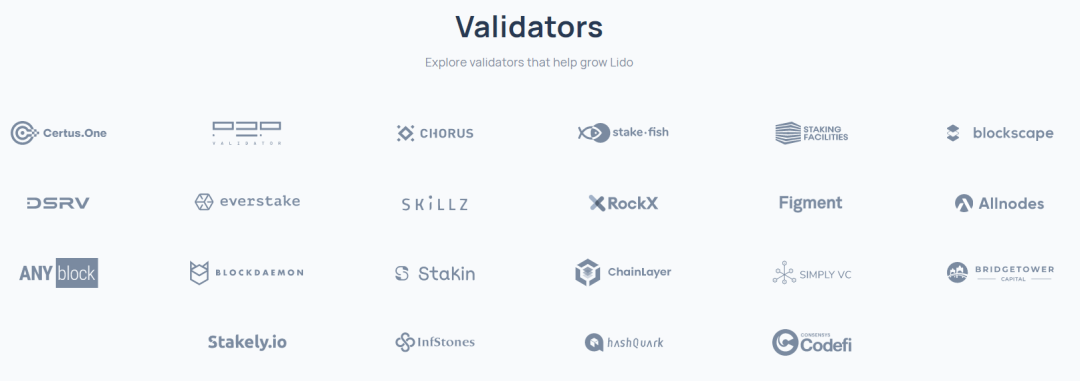

对一个具体的节点运营商而言,成为Lido认可的服务商,就意味着更多的业务量以及更多的收益,因而目前各个节点运营商都积极地争取成为Lido的服务商,目前已经有超过20家质押服务提供商在Lido的合格运营商列表中。

目前具体负责lido资产质押的节点运营商 来源:https://lido.fi/

在以太坊的成功之后,Lido也开始将业务向其他的PoS链扩展,目前Lido在Terra的TVL已经超过80亿美金(约占LUNA市值的23%),而在Solana也有接近3亿美元的TVL。另外Lido也开始在Kusama、Polygon提供服务,而Avalanche、Polkadot的质押服务也在准备中。在这些链上,Lido也同样地开展流动性质押的业务。

总体而言,在ETH质押方面,凭借目前Lido Finance所拥有的品牌、资源、以及其质押衍生品stETH的强大稳定性和用例,其竞争优势的保持会相对容易。但是这种优势在某种程度上是由补贴换来的,虽然目前看起来非常稳固,但也并非牢不可破(尤其是以太坊转为PoS蛋糕变大之后,会引来更多强大的对手)。除此以外,当以太坊正式转为PoS,允许用户从信标链(共识层)将质押的ETH取回之后(具体时间尚未确定,但并不是在转PoS时就允许取回),目前Lido Finance最大的优势--stETH的锚定稳定性,其意义也会一定程度上变低。Lido后续能否继续保持在流动性质押赛道的领先地位,取决于Lido 能否良好地利用其时间和资源上的先发优势。

▌2.2.团队和合作伙伴

Lido Finance 的创始团队主要来自STaaS服务提供商p2p.org, 包括CEO Konstantin Lomashuk、CTO Vasiliy Shapovalov 以及Kasper Rasmussen。

另外,来自Paradigm的Georgios Konstantopoulos、Hasu 以及 Arjun Balaji 对Lido Finance进行的深刻的研究并促成Paradigm对Lido 的投资,并且他们三位在Lido Finance的关键的去中心化问题上也影响甚至引导了Lido Finance的发展路线。

投资方面,Lido Finance总共官宣了三轮融资:

2020年12月,Lido Finance完成了200万美元的融资,投资人包括:Semantic Ventures、ParaFi Capital、Terra、KR1、Stakefish 和 Staking Facilities等公司,以及 MakerDAO 的 Rune Christensen、Aave 的 Stani Kulechov 和 Synthetix 的 Kain Warwick 等个人。

2021年4月,Lido DAO通过了将财政部预留的LDO代币进行融资的提案。本轮总计出售了1亿个LDO,总计募集了21600个ETH,相当于0.000216ETH/LDO。投资在21年5月5日正式达成,按照当日的ETH价格约合0.75U/LDO,也就是募集了7500万美元。这部分代币将在1年的锁仓期之后分12个月线性释放,但是其治理权从投资之日起就赋予了这部分投资人。

此轮的投资阵容比较豪华,其中Paradigm获得了7000万个LDO,剩余的2600万个LDO由Three Arrows Capital、DeFiance Capital、Jump Trading、Alameda Research、iFinex、Dragonfly Capital、Delphi Digital、Robot Ventures、Coinbase Ventures、Digital Currency Group、The LAO等机构获得,另外有400万个LDO分配给了一系列个人(部分匿名),包括Sushiswap的0xmaki以及Optimism的Jinglan Wang等人。

2022年3月,Andreessen Horowitz(a16z)宣布向Lido Finance投资了7000万美元。

总体而言,Lido Finance的投资背景很强大。

▌2.3.代币模型

LDO代币总计10亿枚,初始分配如下——

a. 种子轮投资人获得2.218亿枚(22.18%),这部分从2021年12月开始,分12个月线性解锁

b. 团队成员总共获得3.5亿枚(35%初始Lido开发者获得2亿枚(20%),这部分从2021年12月开始,分12个月线性解锁

● 创始人及未来团队成员获得1.5亿枚(15%),这部分从2021年12月开始,分12个月线性解锁

c. 验证节点和多签成员获得6500万枚(6.5%),这部分从2021年12月开始,分12个月线性解锁

d. DAO Treasury控制3.632亿枚(36.32%),其中:

● 有一亿枚(10%)在2021年4-5月间,经DAO的同意,出售给了Paradigm、Three Arrows Capital等投资人。这部分将从2022年5月开始,分12个月线性解锁。

● 日常以及Curve的ETH-stETH稳定性激励,以及其他各项Defi拓展所需要的LDO,大部分从Treasury所控制部分来出

另外,a16z的投资并未公布所获得的LDO代币数量以及投资价格,并且与Paradigm那轮不同,本次融资也没有经过DAO的投票,说明也不是从DAO treasury融资的,可能是通过OTC的形式获得的。

LDO代币的主要用例是作为奖励代币来激励Lido生态更好的发展,以及治理。

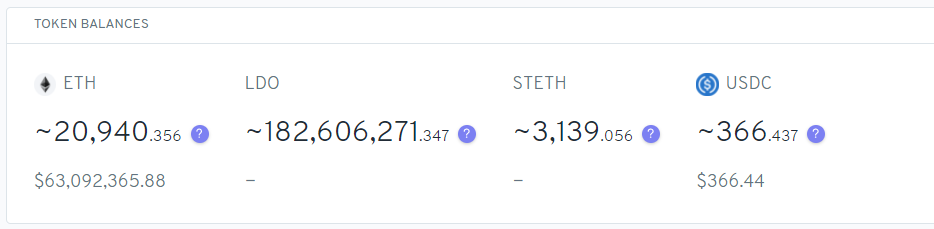

在系统收入方面,Lido收取用户质押奖励的10%,并由DAO来决定其在节点运营商、保险基金和DAO treasury之间的具体分配。从Lido上线至今,其分配一直为:节点运营商5%、保险基金5%。保险基金主要是为了当ETH质押出现削减或罚款等情形时,对用户进行赔付。目前Lido 的保险基金中总共累计了3139枚stETH,虽然绝对值已经相当可观,但是与已经在Lido质押的270余万枚ETH相比,仍然只有0.11%左右,虽然Lido也通过一些保险协议进行了一定规模的ETH质押削减投保(比如通过UPslashed对20万枚stETH进行了质押削减投保),但是还无法完全覆盖掉ETH质押潜在的质押削减风险(即便加上DAO融资来的2万余枚ETH可能也不够)。在这一背景下,Lido一直对收益分配采取的审慎态度,是符合项目长期发展的负责任的态度。

Lido DAO资金情况,来源 https://mainnet.lido.fi/#/lido-dao/0xb9e5cbb9ca5b0d659238807e84d0176930753d86/

但是如上文所述,在以太坊转向PoS之后,原本PoW矿工捕获的MEV将会由PoS“矿工”所捕获,而Lido作为以太坊最大的流动性质押的提供商,是否存在某种捕获MEV的方式(Lido加入了Flashbot所创建的以太坊共识层MEV研究小组,来源: https://snapshot.org/#/lido-snapshot.eth/proPoSal/0x12d75092ac4eb3037e321b00a4fa165726aad8d03540fa1cd1305a5eb70f79aa ),也引起了LDO持币者的很多遐想。

Rocket Pool

▌3.1.产品介绍

Rocket Pool是最早的以太坊质押协议,在2016年底完成了构想,并且已经经历了5次成功的测试。并于2021年11月成功上线了以太坊主网。目前质押了超过15万枚以太坊,并已经引入了973个节点运营商。

与Lido类似,Rocket Pool提供的也是流动性质押服务(用户质押后会获得ETH衍生品rETH),且也不直接进行节点的运营,而是通过有效的激励手段激励节点运营商来给普通质押用户提供服务。

Rocket Pool将以太坊质押的最高限额的32个ETH一分为二:由普通质押用户提供16个,而愿意运行节点的用户(企业)提供另外16个。普通用户单纯进行stake即可,同时在收益中付出一部分给到节点运营商;节点运营商提供另外的16个ETH,并需要进行节点运营工作。

借由这种设计,Rocket Pool实现了一个微观上的分级资产管理产品:优先级是普通质押用户提供的这16个ETH,而劣后级则由管理人--节点运营商自行负责:节点质押的过程中如果出现被处罚收益或者本金的情形,都由劣后级来兜底。而且逻辑上,普通质押者与节点运营商所需要付出的以太坊比例也可以修改(相当于调整优先级劣后级的占比),从而获得更高的资金效率或者更高的安全性。同时,相比Lido对节点的审查,Rocket Pool通过要求节点运营商超额抵押的形式要更加去中心化,不过相应的,其对节点运营商的资金规模要求也会相对更高。

在佣金方面,由于存在普通用户和节点运营商两端供需不匹配的情况,所以Rocket Pool设计了一套动态的佣金机制来平衡两端的资金状况。

在发展路径方面,Rocket Pool坚持去中心化,除了上述提到的去信任的节点运营商选择之外,还体现在Rocket Pool 一定要在以太坊共识层允许智能合约作为取款私钥之后(实际上线时间在2021年7月,关于取款私钥我们将在下文详细介绍)才上线,这是因为在以太坊共识层允许智能合约作为取款私钥之前,取款私钥只能是由EOA(可以理解为普通地址)控制,而EOA控制必定就会存在私钥泄露或持有人恶意攻击等一系列人为风险。Rocket Pool的实际主网上线时间为2021年11月7日,而这时Lido中已经质押了超过140万枚以太坊。

Lido针对上述问题,也给出了在业务为先的基础上的去中心化选择:在以太坊允许智能合约作为取款私钥之前,他们选择了11位与ETH利益休戚相关、名声良好(包括Rune Christensen (MakerDAO)、Michael Egorov (Curve)、Banteg (Yearn)、 Alex Svanevik (Nansen)、Anton Bukov (1inch)等)的用户来控制存储所有Lido质押用户的以太坊取款私钥,并在7月以太坊支持智能合约作为取款私钥之后第一时间进行了升级,后续存入Lido的ETH取款私钥由合约来控制。

▌3.2.团队和合作伙伴

Rokcet Pool的团队成员包括他们的创始人及CTO-David Rugendyke、总经理-Darren Langley以及Kane Wallmann、Nick Doherty等多位开发人员。

另外,Rocket Pool有设计一个预言机DAO,预言机DAO负责定期调用预言机以满足协议正常运行所需:如报告来自信标链的验证者余额、以及RPL:ETH比率等。

Rocket Pool的预言机DAO成员包括诸多以太坊共识层的客户端如Prysm、Lighthouse、Nimbus以及Consensys codefi、Etherscan、Beaconchain.in、Bankless等。

投资人方面,目前可查的投资人只有ConsenSys Ventures。

▌3.3.代币模型

Rocket Pool的原生代币是RPL,在2017年就发行了,此后随着业务形式的演变也多次调整代币经济学。在Rocket Pool正式主网上线之后,其代币经济学已经基本确定。RPL在Rocket Pool生态内承担着多重作用:

a. 最后抵押物:节点运营商需要质押一定的RPL作为其ETH罚没殆尽之后的最后抵押物

b. 奖励提升器:节点运营商抵押一定比例的RPL可以获得更多的RPL奖励

c. 预言机DAO的债券:预言机DAO成员可以按照一定比例折价购买RPL,并从良好行为中获得RPL激励

RPL代币总量1800万枚,目前流通接近1620万枚,未流通部分为团队部分。后续,RPL将保持每年5%的通胀率,其中通胀的部分将按照如下比例分配:

● 70%分配给节点运营商

● 15%分配给预言机DAO 成员

● 15%分配给Dao Treasury

总体而言,Rocket Pool作为一个非常早期的ETH质押项目,在以太坊的PoS不断跳票的前提下仍然坚持,并设计了一套行之有效的机制,将质押者、节点运营商以及RPL代币很好地结合了起来,同时在过程中极大地保持了去中心化,令人敬佩。

第四节SSV Network

▌4.1.产品介绍

SSV的全称是Secret Shared Validators,中文直译为“秘密共享验证者”,本质上是一种基于分布式验证器技术的网络(DVT, Distributed Validator Technology )的网络,其价值在于为其所在网络提供的安全冗余。要了解SSV Network的价值,我们还需要再了解一些关于ETH 质押的背景知识:

用户想在以太坊共识层的质押,一共需要掌握两个私钥,一个是取款私钥(Withdrawing keys)另一个是验证器签名私钥(Validator signing keys),其中取款私钥用户可以进行离线存储,在提取收益或本金的时候需要使用取款私钥。而验证器私钥则需要不断地进行签名,离线或恶意行为会造成罚款。所以验证器私钥需要给到具体运营节点的运维操作人,否则验证器就无法正常工作,不仅无法赚取收益,反而会受到罚款。(关于这两个私钥的更多细节,有兴趣的读者可以前往 https://kb.beaconcha.in/ethereum-2-keys 了解)

用户自行质押时,取款私钥自行掌握,而验证器私钥则需要导入到ETH共识层的节点中。当用户选择将验证工作外包,则需要将验证器私钥给到节点运营商,无论这个外包商是Lido还是Rocket Pool,抑或是Everstake/staked等直接运行节点的服务商,或者是Kraken等中心化交易所。如此一来,质押用户能否正常地获得收益,完全取决于其ETH所存放验证器的工作状态,存在较为严重的单点风险。

SSV技术的核心,是允许用户将验证器密钥进行加密后分成多份,分配给不同的节点运营商,并且SSV技术能保证,即使某个或某几个运营商(在一定阈值以内)离线或者有恶意行为,仍然不会影响整个验证器的验证结果(仍然可以有效地执行签名)。比如验证器密钥分为4份交给不同的节点运营商,那么当有一个节点运营商离线时,其他3个持有验证器密钥的运营商同样可以正常推进验证工作。

在SSV网络中,所有信标链所产生的ETH完全不经过节点运营商,直接由验证器的需求方(个人或Lido、Rocket Pool等)获得,而他们需要支付两部分费用:给节点运营商的服务费,以及给SSV网络的“网络使用费”,目前网络使用费全部进入SSVDAO(与Lido的保险基金留存同样,此部分长期来看存在分配给代币持有人的可能),因而,对于SSV网络而言,其收入取决于整个网络的繁荣程度。

具体过程中,每个节点运营商预先设置好服务报价(按年付费模式),验证器需求方按照自己的需求选择节点运营商,在账户内SSV余额足够时,就可以保持验证器的持续工作。

另外,由于费用的支付使用SSV(与其他ToB的基础设施类项目如LINK和GRT一样)代币,所以SSV设计了一套规则来减小SSV代币价格波动对验证器需求方的影响,有兴趣的朋友可以前往https://SSV.network/tokenomics/查看。

目前SSV网络处于测试状态,在本文撰写时,测试网已经有15000多个验证器和3000多个节点运营商在工作。值得一提的是,SSV Network并不是目前唯一一家在研究DVT的协议,另外有一家Obol network也在研究DVT,其也获得了ConsenSys、Coinbase Ventures、IOSG Ventures、Blockdaemon、Delphi Digital、Stakefish、Chorus One、Staking Facilities 、The LAO等机构的投资,不过目前尚未发布测试网,进度落后于SSV Network。

对于验证器的需求方(如需要质押的个人或Lido等流动性质押服务的提供商)而言,SSV技术的好处显而易见,SSV帮助他们消除了单点风险,没有任何一个单个运营商掌握他们的验证器密钥,他们不会因为单个节点运营商的失误而遭受惩罚,从而降低了其参与质押的风险。其唯一需要权衡的是通过其它途径质押ETH与通过SSV来质押的费用差别。

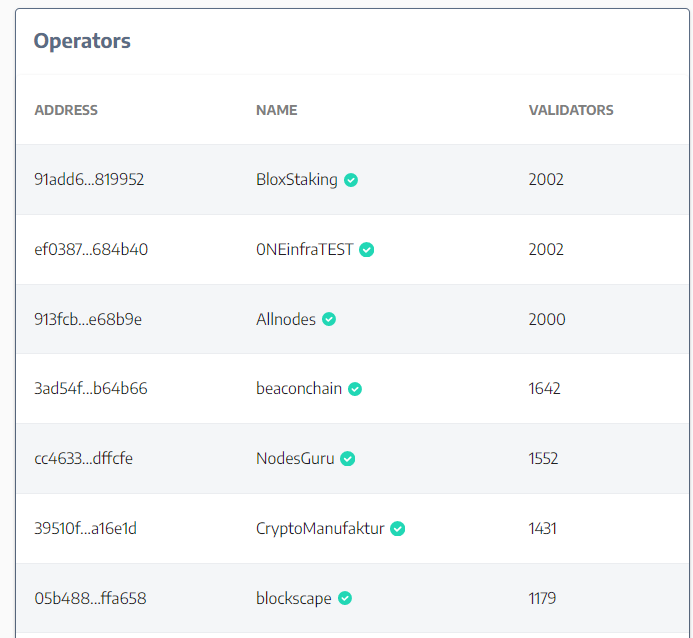

对于节点运营商而言,接入SSV网络并不会比自己单独运行信标链节点有更高的成本,但进入SSV网络则可能获得更多的SSV的代币激励,举个例子,目前测试网中的“ONEinfraTEST”运营商目前为2002个验证器工作,意味着他可以同时收取2002个验证器所支付的SSV费用,因而节点运营商也有充分的动机接入SSV网络。

来源:https://explorer.ssv.network/

最后,对于以太坊而言,SSV技术同样具有重大的意义。SSV的技术本质上是对以太坊的验证器系统的一个补充(最初也是以太坊基金会提出的)。假设所有的节点运营商都通过SSV网络接入信标链,那么整个以太坊的质押网络就会在不牺牲去中心化的前提下,得到更好的安全性和鲁棒性,可以抵御一定阈值下(如25%)全网络的机器故障/恶意行为。对于市值超过3400亿美元,并且在链上承载着超过1400亿美元TVL的以太坊而言,任何在PoS这种底层机制上的微小漏洞都可能对整个系统造成重大的打击,因而任何底层的安全冗余都弥足珍贵。

在这种情况下,SSV网络希望成为在节点运营商与信标链(以太坊共识层)之间新的一层。通过将更多的节点运营商和质押需求方纳入到SSV网络中,使得节点运营商、质押需求方、以及以太坊3方共同受益的同时,SSV网络也可以捕获更多的收入,同时也会成为以太坊重要的基础设施。因而,SSV与上述Lido和Rocket Pool并不是竞争关系,而是可以看做是ETH 质押这个赛道的最上游和最下游:Lido和Rocket pool面向用户,SSV则面向信标链(以太坊共识层)。而Lido也曾经拨款捐助给SSV来支持其技术工作。

关于SSV技术的可扩展性,虽然从逻辑上,SSV技术可以扩展到所有取款私钥和操作密钥分离的PoS公链(如Atom),但是因为目前其他PoS链对于去中心化并未如以太坊一样的坚持,所以短期内,SSV技术(以及SSV Network项目)扩展到其他公链的可能性不大。

▌4.2.团队和合作伙伴

SSV的前身是资产管理平台CoinDash,其在2017年进行了ICO,后来在2020年转型研究SSV技术。核心团队来自以色列。

除了ICO的投资人之外,从2021年10月开始,SSV决定进行最高不超过300万枚SSV的DAO合作伙伴融资。来自DAO融资的SSV代币锁仓1年,然后一半立即释放,一半在接下来的一年线性释放。目前已经参与融资的机构包括:

Digital Currency Group、Coinbase、Lukka、Stakewith.us、RockX 5、Stakin.com、Chainlayer.io、DSRV、Infstones、Skillz5、Shardlabs、Stakedus、Amber Group、XT、Lead Capital、Valid Blocks、AU 21、Gate ventures、OKEx Blockdream Ventures、NGC Ventures、Delta Blockchain Fund等等,总募集金额超过了1000万美元。

目前融资仍在持续进行中。

除此以外,SSV曾获得以太坊基金会的18.8万美元Grants。以太坊基金会和Consensys对SSV的开发提供了不少帮助。

▌4.3.代币模型

SSV Network的原生代币为SSV,其主要用例是治理以及上文介绍过的支付。

由于业务逻辑中需要SSV来进行支付,所以业务包含ETH质押的机构都可能会对SSV产生需求,这可能也是SSV在之前融资中获得这么多中心化交易所以及大机构投资的原因。

SSV代币由原本的CDT代币按照100:1的比例兑换得来。CDT总量10亿,所以SSV初始总量为1000万枚。而从2021年10月开始的DAO合作伙伴融资中总共给出了超过100万枚SSV,因而目前SSV代币总量为1100余万枚。

Stader

▌5.1.产品介绍

Stader成立于2021年5月,产品在2021年12月正式上线,目前支持在Terra的普通质押和流动性质押服务,目前TVL超过8亿美元,其中,流动性质押服务的TVL为1.6亿美元,其余为普通质押服务。普通质押服务用户只是将Stader当做一个普通的节点,Stader相比其他的节点运营商而言,主要的优势是可以自动复利以及领取空投。

团队计划在4月份将质押服务扩展到Solana、Fantom、Polygon以及Hedera4条链上,远期,团队还计划开展Near、Cosmos和ETH链的质押服务。

在Terra链上,质押LUNA之后想要解除质押需要有21天的解锁期,在此背景下,流动性质押服务便有了用武之地。与其他的流动性质押服务提供商类似,Stader也并不自己运行节点,而是撮合节点运营商和质押用户之间的需求。用户在Stader质押LUNA后可以获得LUNA衍生品LUNAX,持有LUNAX会不断获得LUNA的质押收益,当用户需要流动性时,也可直接通过DEX将LUNAX兑换为LUNA,无需等待21天的解锁期。并且Stader提供的流动性质押服务也保留了自动复利以及空投领取功能,帮助用户最大化其持有Luna的利润。

目前Stader业务上线不足3个月,就已经拥有超过8亿美元的TVL,列terra生态内TVL第4名,其发展不可谓迅速,当然这也与其收费较低、代币补贴等策略有关,后续能否继续保持这种增长态势,值得观察。

▌5.2.团队和合作伙伴

Stader的核心团队来自印度。3位联合创始人Amitej、Sidhartha以及Dheeraj分别具有多年的战略经验、加密行业经验以及技术经验。

Stader目前公开过2轮融资:

2021年10月,Stader完成了Pantera领投的400万美元种子轮融资,其他投资机构包括:Coinbase Ventures、True Ventures、Jump Capital、Proof Group、Hypersphere、Huobi Ventures、Solidity Ventures、Ledgerprime、Double Peak Group。该轮Stader还获得了Terraform Labs、Solana Foundation 和 Near Foundation 的支持,以及来自Coinbase、Polygon、Biconomy、Staked的多位天使投资人的支持。

2021年1月,Stader完成了Three Arrows Capital领投的1250万美元战略私募轮融资,其他投资机构包括:Blockchain.com、Accomplice、 DACM、GoldenTree、 Accel、 Amber、 4RC、 Figment。

Stader的融资比较优秀,不仅包含了知名VC和天使投资人,同时还引入了公链基金会这一对Staking项目至关重要的关联方,对其后续业务开展具有很大帮助。

▌5.3.代币模型

Stader的原生代币是SD,其用例包括如下几方面——

● 作为用户参与Stader生态的奖励,如激励LUNA-LUNAX的LP池等

● 质押以获得优先委托权:节点运营商可以获得的质押资金的比例是依据其在SD质押池中的占比而决定的

● 最后抵押物:节点运营商需要抵押一部分的SD代币,以在因为操作不当而产生质押损失时补偿给质押者

● SD代币可以捕获用户从Stader取款的费用

● SD代币可以减免Stader生态中收费的金额

● 治理

可以看出,作为比较新的DeFi协议,SD的代币用例与其业务结合得比较紧密,某种程度上是LDO和RPL用例的集合体。

Stader的代币SD刚刚在3月15日完成了TGE(Token Generation Event)。SD总量1.5亿枚,其中:

● 36%预留给流动性奖励

● 17%分配给团队成员和顾问,这部分代币会在锁仓 6 个月后分36 个月的线性释放

● 17%分配给两轮私募投资人,其中私募轮会在TGE有5%的代币释放,种子轮无TGE,剩余部分分36 个月线性释放

● 15%分配给DAO 基金,用途由社区治理决定

● 11%分配给生态基金

● 4%在CoinList公开募集,其中——2% 定价4.5美元,这部分分为6个月线性释放,2% 定价3.33美元,这部分分12个月线性释放

小结&感谢

▌总结

在Staking赛道中,传统的玩家是节点运营商。而伴随着以太坊共识层对质押流动性的锁死,流动性质押的服务商横空出世。相比传统的仅提供节点运营的服务商而言,流动性质押服务商给质押用户提供了比普通的节点运营商更具有流动性和可组合性的选择,同时对于公链而言,质押衍生物的存在增强了整个公链网络的安全性(见Paradigm的论证https://research.paradigm.xyz/staking)。在上述因素下,流动性质押服务商已经快速成为用户和节点运营商之间新的一层,并且正在不断侵占节点运营商层的利润。从过去15个月Lido Finance快速成为以质押金额计算的质押赛道第一名,我们也可以佐证上述观点。

从之前的流动性质押服务商的竞争中,比较得到大家关注的点是:品牌、安全、去中心化程度以及其提供的质押衍生品的流动性/稳定性和在DeFi中的可组合性。Lido Finance正是因为在这几个方面的良好结合,而获得了现在的领先地位。

而后续随着行业逐渐成熟,老玩家不断发展和新玩家也不断入场,品牌、安全以及去中心化将会成为行业的门槛(但并不意味着这几点很容易),竞争的焦点会落在质押衍生品的流动性和可组合性上,而这两者本质上是通过补贴来建立的。对于用户来讲,只要能够稳定安全的获得收益,同时质押衍生品能够具有良好的流动性和可组合性,他们对流动性质押平台本身并不会有太高的忠诚度。在这种背景下,流动性质押赛道将有可能陷入对用户的质押物的补贴大战--就像DeFi之夏DEX之间的流动性补贴大战一样(在这场战争中,同样有个a16z投资且得到Paradigm大力支持的协议,他们很早就取得了领先地位,但是随后至少在业务数据层面,陷入了竞争)。

除此以外,当以太坊成功的转向PoS并开放信标链的ETH转账功能之后,Lido得以脱颖而出最重要的优势--ETH衍生品流动性的重要性也会相对减弱(尽管仍然重要)。因而,虽然目前Lido在Staking赛道具有非常明显的先发优势,但是中远期仍然面临着不小的潜在竞争压力。

在未来,Staking赛道作为在公链网络生态的最底层,除了目前简单的从代理质押中获得收入抽成,以及大家普遍有的针对MEV的预期之外,很可能会伴随着行业发展而衍生出更丰富的收入方式。

Staking赛道仍然只是一个兴起不过5年的新赛道,且其快速发展阶段主要集中在过去1年。根据JP Morgan的预测,在2025年,单ETH的质押就会产生400亿美金的网络收入。伴随着未来6个月内,加密领域市值排名第二的以太坊转为PoS,仍然会有更多的玩家在PoS大潮中萌芽和发展,从而迸发出更多的投资机会。Mint Ventures也会与大家一道,继续关注Staking赛道的进展。

*声明:以上所有内容均不作为财务建议!

▌参考资料

https://launchpad.ethereum.org/

Messari:https://messari.io/article/what-s-at-stake-in-staking-as-a-service

IOSG:https://mp.weixin.qq.com/s/YaD9D-pNNCtRKaaok1qIPQ

简析SSV的内在价值:

https://mirror.xyz/0x813D0dE870331Ac73646AC61E18606C1A3CD322e/mJFltcGlX2hI5nE6wf6K0ccq74MoXWVFie0eHxPZcrYhttps://cointelegraph.com/news/jpmorgan-report-eth2-could-kick-start-40b-staking-industry-by-2025

以及Lido Finance、Rocket Pool、SSV Network、Stader官网